Lý thuyết Dow là một trong những phương pháp về giao dịch được phát triển bởi cụ Charles Dow – cha đẻ của trường phái phân tích kỹ thuật.

Cho đến ngày nay, lý thuyết Dow vẫn là nền tảng của mọi phương pháp phân tích kỹ thuật. Chúng ta cùng tìm hiểu lý thuyết Dow nhé.

Lịch sử hình thành lý thuyết Dow

Charles Dow

Nhưng không ít người nghĩ rằng lý thuyết Dow chắc là rất cao siêu hoặc rất khô khan đến nỗi không thể nuốt nổi.

Có lẽ rằng lý thuyết cũng chỉ là lý thuyết, nó chỉ dành cho các nhà học thuật mà thôi, trader thì cần gì quan tâm đến lý thuyết này, lý thuyết nọ, chỉ cần cái gì mà đặt lệnh là ăn được tiền ngay là ổn thôi.

Nếu một trader vẫn còn giữ tư duy đó chắc chắc họ sẽ không bao giờ tồn tại lâu dài trên thị trường.

Hơn nữa, lý thuyết Dow không đơn thuần là một lý thuyết khô khan. Đây là lý thuyết mà khi bạn đọc vào tôi tin chắc nó sẽ thay đổi tư duy, thái độ và cách giao dịch của bạn cũng như hướng bạn vào con đường đúng đắn.

Tàu lửa có một lợi thế là có sẵn đường ray để đi, trader cũng nên là một chiếc tàu lửa như vậy, và lý thuyết Dow chính là đường ray của mọi trader.

Toàn bộ lý thuyết phân tích kỹ thuật mà chúng ta biết tới như ngày hôm nay đều bắt nguồn từ lý thuyết Dow. Vì thế, nếu muốn hiểu rõ phân tích kỹ thuật trong giao dịch tài chính bạn cần biết 6 nguyên lý cơ bản của thuyết Dow.

6 nguyên lý cơ bản của Lý thuyết Dow

Nguyên tắc 1 – Chuyển động của thị trường là tổng hợp của ba xu hướng

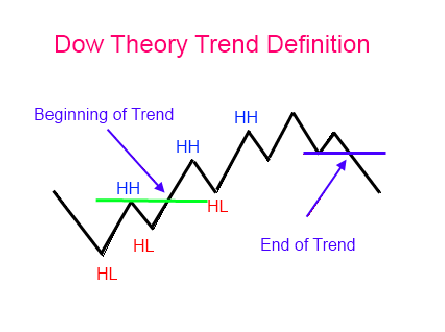

Trước khi đi vào chi tiết cụ thể phân tích xu thế trong lý thuyết Dow, chúng ta cần hiểu rõ xu thế là gì. Điều cần lưu ý đầu tiên là mặc dù thị trường có xu thế luôn di chuyển theo hướng nhất định, nhưng nó không bao giờ đi theo một đường thẳng.

Mà sẽ tăng tới 1 mức nào đó tạo thành đỉnh xu hướng, rồi sau đó sẽ giảm dần tạo thành đáy của 1 xu hướng. Tất nhiên dù có tăng hay giảm chúng vẫn sẽ di chuyển theo 1 hướng nhất định.

Ba xu thế của thị trường gồm: xu thế chính (xu thế cấp 1), xu thế phụ (xu thế cấp 2) và xu thế nhỏ.

Xu thế cấp 1 trong lý thuyết Dow.

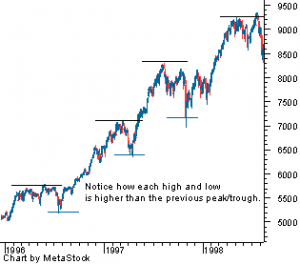

Nếu xu hướng chình là xu hướng tăng thì giá sẽ liên tiếp được phá vỡ bởi hàng loạt các tập hợp giá, tất nhiên tập hợp này sẽ bao gồm cả đỉnh và đáy. Thị trường muốn xác nhận đang ở trong xu thế tăng, thì đỉnh sau phải luôn cao hơn đỉnh trước (HH) và đáy sau phải luôn cao hơn đáy trước (HL).

dow xu thế chính tăng

Xu thế chính tăng sẽ tạo các đỉnh cao hơn và đáy cao hơn.

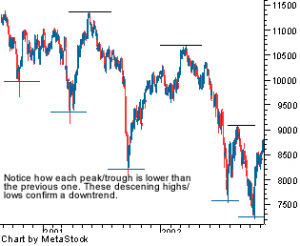

Trong khi đó, 1 xu thế giảm hình thành đồng nghĩa sẽ có nhiều đợt bán tháo xuất hiện và trong mỗi lần bán tháo cũng sẽ hình thành các tập hợp giá bao gồm đỉnh và đáy.

Tuy nhiên, trái ngược với xu hướng tăng, xu hướng giảm sẽ hình thành các đỉnh sau luôn thấp hơn đỉnh trước, cùng đáy sau phải luôn thấp hơn đáy trước.

dow xu thế chính giảm

Xu thế chính là xu thế giảm sẽ tạo đỉnh sau thấp hơn đỉnh trước, đáy sau thấp hơn đáy trước.

Theo lý thuyết Dow, xu thế chính là xu hướng lớn nhất có thể kéo dài hàng năm trong khi đó xu thế phụ có thể chỉ kéo dài ba tuần đến ba tháng và thường luôn ngược lại với xu hướng chính. Cuối cùng, xu thế nhỏ thường kéo dài dưới ba tuần và có liên quan đến các chuyển động giá trong xu thế phụ.

Xu thế chính – xu thế cấp 1

Theo lý thuyết Dow, xu thế cấp 1 là xu thế quan trọng nhất để xác định thị trường, ảnh hưởng đến sự biến động giá cả cổ phiếu. Xu hướng chính cũng sẽ tác động đến các xu hướng phụ và xu thế nhỏ trong thị trường.

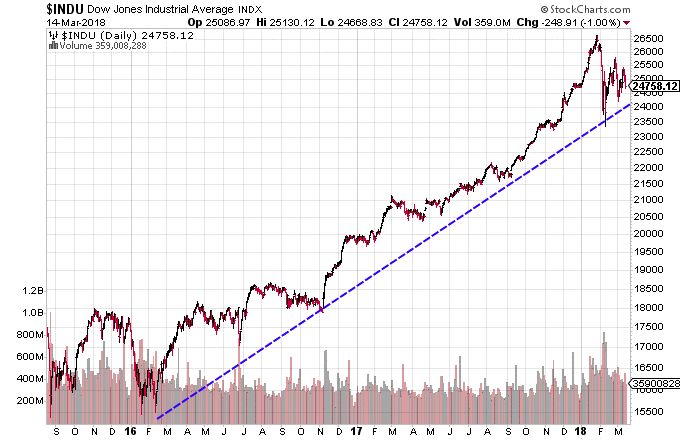

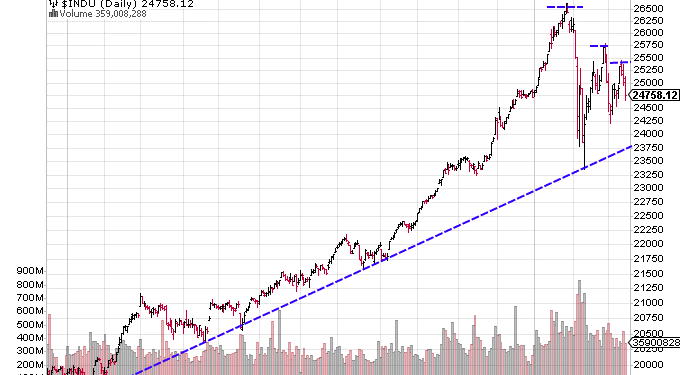

Dow xác định rằng một xu thế chính thường sẽ kéo dài từ một đến ba năm nhưng có thể thay đổi trong một số trường hợp. Và cho dù kéo dài trong bao lâu thì xu hướng chính vẫn có tác dụng cho đến khi có 1 xu hướng đảo ngược được xác nhận.

xu thế chính – xu thế cấp 1

Ví dụ, đang ở trong xu hướng tăng, nếu giá đóng cửa tạo thành đỉnh thấp hơn so với đáy trước đó, đây có thể được xem là dấu hiệu cho thấy thị trường đang có chiều hướng giảm, chứ không thể tăng cao hơn được nữa.

Khi xem xét 1 xu hướng điều khó xác định nhất chính là biến động giá trong 1 xu hướng sẽ kéo dài bao lâu trước khi xu hướng đảo chiều.

Chú ý: Khi đã xác định được xu hướng phải giao dịch theo đúng xu hướng, không được phép chống lại xu hướng. Thường khi nói về xu thế cấp 1 nhiều nhà giao dịch cho rằng đó là xu thế tăng. Tuy nhiên, trong nhiều trường hợp xu thế cấp 1 cũng có thể là xu thế giảm.

Xu thế phụ – xu thế cấp 2

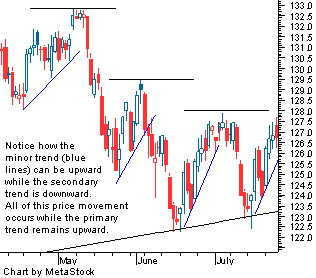

Theo lý thuyết Dow, nếu xu hướng chính chỉ chuyển động theo 1 hướng nhất định thì xu thế phụ sẽ di chuyển theo hướng ngược lại với xu hướng chính.

Ví dụ: một xu hướng chính tăng sẽ bao gồm các xu hướng giảm thứ cấp đi kèm. Đây là sự dịch chuyển giá từ đỉnh cao hơn đến đáy thấp hơn. Ngược lại, nếu xu hướng giảm lại trở thành xu hướng chính thì lúc này các xu hướng thứ cấp sẽ là sự dịch chuyển từ đáy thấp hơn (LL) đến đáy cao hơn (HL).

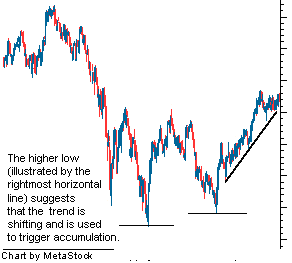

Dưới đây là một minh họa về một xu thế cấp 2 trong một xu hướng tăng chính. Lưu ý cách các đỉnh (được hiển thị bằng các đường nằm ngang) không thể tạo ra các đỉnh cao hơn tiếp theo, cho thấy rằng có một xu hướng giảm ngắn hạn.

xu thế phụ – xu thế cấp 2

Các đỉnh bắt đầu thấp dần đi.

Chú ý: xu thế cấp 1 không nhất thiết chỉ là xu thế tăng, tương tự xu thế cấp 2 không nhất thiết chỉ là xu thế giảm.

Xu thế nhỏ.

Xu thế nhỏ theo lý thuyết Dow không kéo dài quá 3 tuần. Đây là xu hướng dùng để điều chỉnh hoặc có những biến động giá đi ngược lại với xu hướng 2.

xu thế nhỏ

Do tính chất ngắn hạn nên xu thế nhỏ không phải là mối quan tâm lớn đối với nhà giao dịch. Nhưng điều này không có nghĩa là bỏ qua chúng hoàn toàn; xu thế nhỏ vẫn phải được theo dõi vì những biến động giá ngắn hạn này cũng là một phần nằm trong xu hướng chính và phụ.

Hầu hết trader đều chỉ tập trung giao dịch theo xu hướng cấp 1, các xu hướng còn lại thường không rõ ràng hay bị nhiễu.

Nếu quá tập trung vào các xu hướng nhỏ, nó có thể dẫn đến sai lầm, các nhà giao dịch bị phân tâm bởi biến động ngắn hạn và mất tầm nhìn tổng quát cho bức tranh thị trường lớn hơn.

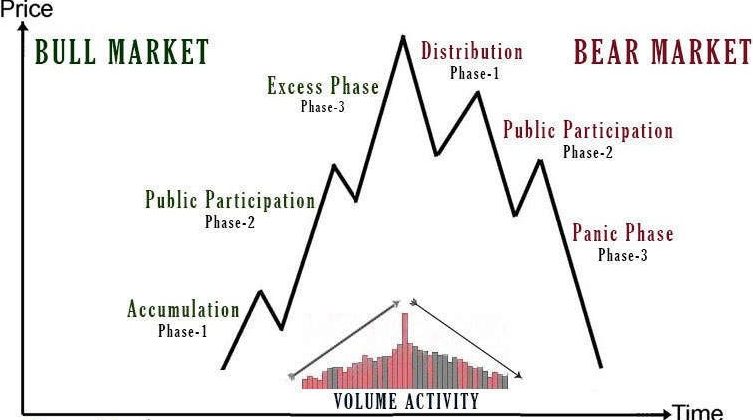

Nguyên tắc 2 – Xu hướng thị trường luôn có 3 pha (lý thuyết Dow)

Một xu hướng dù là xu hướng tăng hay xu hướng giảm thì đều được hình thành bởi 3 pha. Nhiệm vụ của chúng ta là phải xác định rõ ràng từng pha đó để dự đoán hướng đi tiếp theo của xu hướng.

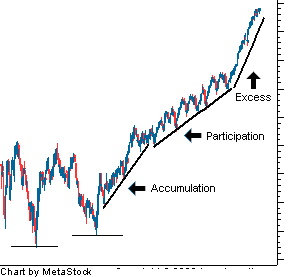

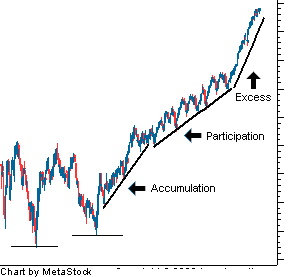

Một xu hướng tăng phải có 3 pha:

- Tích lũy – phục hồi sự tự tin trong đám đông.

Giai đoạn đầu tiên của một thị trường tăng giá được gọi là giai đoạn tích lũy, đó là sự khởi đầu của xu hướng tăng. Đây cũng được coi là điểm mà các nhà đầu tư tìm cách bắt đầu tham gia vào thị trường

giai đoạn tích lũy

Giai đoạn tích lũy các đáy cao hơn bắt đầu được tạo ra.

Giai đoạn tích lũy thường nằm ở cuối xu thế giảm, khi mọi thứ dường như đang trong thời kỳ tồi tệ nhất. Nhưng đây cũng là lúc giá của thị trường cực kỳ hấp dẫn vì vào thời điểm này, hầu hết các tin tức xấu đều đã tung ra, áp lực bán tan biến gần như không thể giảm thêm được nữa, nên sẽ không có rủi ro về việc giá giảm.

Tuy nhiên, giai đoạn tích lũy cũng là giai đoạn khó phát hiện nhất, nhà giao dịch khó lòng nhận biết được xu thế giảm đã thực sự kết thúc hay vẫn còn tiếp tục.

- Phản ứng – đám đông bắt đầu tham gia đông đảo.

Khi các nhà đầu tư tham gia thị trường trong giai đoạn tích lũy, tức là họ bắt đầu tin rằng thời kỳ tồi tệ nhất đã qua và sự phục hồi đang tới. Khi điều này trở thành hiện thực, tâm lý tiêu cực bắt đầu tan biến, điều kiện kinh doanh được đánh dấu bằng tăng trưởng thu nhập và dữ liệu kinh tế mạnh mẽ – được cải thiện.

Lúc này, các tin tức lạc quan bắt đầu được tung ra, kéo nhiều nhà đầu tư quay trở lại, đẩy giá càng ngày càng tăng cao hơn.

giai đoạn phản ứng

Giai đoạn này không chỉ kéo dài nhất, mà còn là giai đoạn có biến động giá lớn nhất. Đó cũng là giai đoạn mà hầu hết các nhà giao dịch kỹ thuật và xu hướng bắt đầu nắm giữ các vị thế dài hạn và thu lợi nhuận.

- Đầu cơ – đám đông quá tự tin và tham lam lao theo xu hướng.

Khi thị trường tăng quá mạnh, phe mua bắt đầu trở nên yếu thế, lúc này sẽ chuyển sang giai đoạn quá độ – giai đoạn cuối cùng trong xu hướng tăng, cũng là giai đoạn mà nhiều nhà đầu cơ tích lũy bắt đầu tìm cách thu hẹp vị thế, bán chúng cho những người tham gia vào thị trường.

Tại thời điểm này thị trường, theo Alan Greenspan nói, có một “sự phấn khích phi lý”.

Đây cũng là giai đoạn mà người mua cuối cùng bắt đầu tham gia thị trường – sau khi đạt được lợi nhuận lớn.

Giống như các con cừu dùng để giết thịt, những người tham gia muộn hy vọng rằng lợi nhuận vẫn sẽ tiếp tục sau khi đã bỏ lỡ nhiều cơ hội trước đó.

Nhưng thật không may, họ đang”đu đỉnh” và cơ hội để thoát “hàng” thực sự khá mong manh.

giai đoạn đầu cơ

Trong giai đoạn này, có rất nhiều dấu hiệu thể hiện sức mua giảm hay xu hướng đang dần trở nên yếu đi, và cũng là dấu hiệu cho thấy xu thế trên đang nằm ở điểm bắt đầu cho một xu hướng giảm chính.

Một xu hướng giảm phải có 3 pha:

- Phân phối – đám đông chán nản với thị trường.

Giai đoạn đầu tiên trong thị trường gấu được gọi là giai đoạn phân phối, giai đoạn mà người mua thông báo bán (phân phối) vị trí của họ.

Điều này trái ngược với giai đoạn tích lũy trong một thị trường tăng giá ở chỗ, những người mua được thông báo đang bán trong một thị trường quá mua thay vì mua trong một thị trường quá bán.

Trong giai đoạn này, nhà giao dịch vẫn rất lạc quan về thị trường, kỳ vọng về mức độ thị trường tăng cao hơn. Đây cũng là giai đoạn mà các nhà đầu tư cuối cùng trên thị trường tiếp tục mua, đặc biệt là những người đã bỏ lỡ cơ hội trước đó đã tham gia và hy vọng sẽ có một bước tương tự trong tương lai gần.

Nhưng thật đáng tiếc, giai đoạn phân phối trong thị trường gấu (thị trường giảm) không thể nào giống như giai đoạn tích lũy của thị trường bò.

Vì lẽ đó, 1 xu hướng giảm sẽ được xác nhận khi xu hướng trước đó không thế nào tạo ra được các đỉnh cao hơn (HH) cùng đáy thấp hơn (LL) thay vào đó chỉ có thể tạo ra các đáy cao hơn (HL) cùng các đỉnh thấp hơn.

- Nghi ngờ – đám đông bắt đầu bán nhiều hơn.

Tương tự như giai đoạn tăng mạnh trong thị trường bò, nhưng thay vì di chuyển theo hướng tăng, giai đoạn của thị trường gấu sẽ chỉ di chuyển theo 1 hướng duy nhất chính là GIẢM.

Trong giai đoạn này, điều kiện kinh doanh trên thị trường càng ngày càng tồi tệ và tâm lý nhà giao dịch cũng trở nên tiêu cực hơn. Thị trường tiếp tục giảm giá với áp lực bán ngày càng tăng mạnh trong khi đó xu hướng mua gần như cạn kiệt.

- Hoảng loạn – vừa bán vừa gào thét và chửi rủa.

Giai đoạn cuối cùng của thị trường giảm chứa đầy sự hoảng loạn và rất dễ dẫn đến việc bán tháo trong một khoảng thời gian ngắn. Trong giai đoạn này, thị trường chỉ toàn màu xám xịt nhà giao dịch có tâm lý tiêu cực với những hy vọng mong manh về công ty, nền kinh tế và thị trường nói chung.

Bạn sẽ thấy nhiều nhà đầu tư bán tháo cổ phần của họ trong hoảng loạn. Thông thường những người này đều là những người mới tham gia thị trường trong giai đoạn quá độ của lần tăng giá trước đó.

Nhưng khi mọi thứ (có vẻ) tồi tệ nhất lại chính là lúc giai đoạn tích lũy của một xu hướng tăng chuẩn bị bắt đầu và cứ như thế chu kỳ được lặp lại liên tục qua năm này tới năm khác, qua thế kỷ này tới thế kỷ khác.

Bài học: luôn luôn theo dõi tâm lý thị trường để ước lượng xem xu hướng đang ở pha nào. Ví dụ nếu thị trường đang quá khích và đám đông đang kháo nhau mua kịch liệt thì đó là pha cuối cùng của xu hướng tăng, chuẩn bị chuyển sang pha đầu tiên của xu hướng giảm rồi đấy.

Nguyên tắc 3 – Mọi tin tức đều được phản ánh vào thị trường

Tiền đề cơ bản đầu tiên của lý thuyết Dow cho thấy tất cả thông tin – từ quá khứ, hiện tại, thậm chí là tương lai – đều gây ảnh hưởng tới thị trường, được phản ánh trong giá của cổ phiếu và chỉ số.

Thông tin mà Dow nói tới đây bao gồm tất cả mọi thứ từ cảm xúc nhà đầu tư cho đến lạm phát, dữ liệu lãi suất… Điều duy nhất bị loại trừ là các thông tin không thể biết trước như động đất, sóng thần hay khủng bố… Tuy nhiên, ngay sau đó những rủi ro của sự kiện này cũng được định giá vào thị trường.

Cần lưu ý, theo Dow, thông tin không giúp nhà giao dịch hoặc chính bản thận thị trường biết được tất cả mọi thứ, mà chỉ dùng để dự đoán các sự kiện sẽ xảy ra trong tương lai.

Ngay cả các yếu tố – đã xảy ra, sắp xảy ra và có thể xảy ra – sẽ được định giá vào thị trường. Khi mọi thứ thay đổi, thị trường buộc phải điều chỉnh cùng với giá cả để phản ánh theo những thông tin thay đổi đó.

Ý tưởng này cũng từng xuất hiện trong công trình của Eugene Fama ra đời năm 1960, có tên gọi giả thuyết thị trường hiệu quả. Tuy nhiên, lý thuyết Dow khác biệt ở chỗ nó được sử dụng để dự đoán xu hướng trong tương lai.

Không những vậy, thị trường phản ánh tất cả mọi thứ, thực tế không phải là điều mới mẻ với nhà giao dịch, vì chúng luôn được sử dụng trong lĩnh vực tài chính. Rất nhiều trader chỉ cần nhìn vào biến động giá, mà không cần nhìn vào các yếu tố khác như chỉ báo chẳng hạn cũng có thể xác định được xu thế thị trường.

Giống như phân tích kỹ thuật chính thống, lý thuyết Dow chủ yếu tập trung vào giá cả. Tuy nhiên, khác ở chỗ lý thuyết Dow liên quan đến biến động toàn bộ thị trường hơn là chỉ thu hẹp trong thị trường chứng khoán.

Ví dụ, người theo lý thuyết Dow sẽ xem xét biến động giá theo các chỉ báo nằm trong xu hướng chính. Một khi họ có ý tưởng về xu hướng trên thị trường, họ sẽ đưa ra quyết định đầu tư.

Nếu xu thế chính là xu hướng tăng, thì nhà đầu tư sẽ mua giao dịch cổ phiếu riêng lẻ với mức định giá hợp lý.

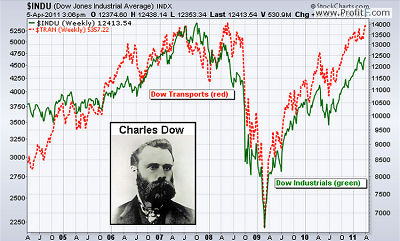

Nguyên tắc 4: Chỉ số bình quân phải xác nhận lẫn nhau

Trong lý thuyết Dow, việc đảo chiều từ thị trường bò (thị trường tăng) sang thị trường gấu (thị trường giảm) không thế nào được xác nhận nếu không có sự xác nhận từ 2 chỉ số (theo truyền thống là Chỉ số trung bình công nghiệp và đường sắt).

Điều này có nghĩa là các tín hiệu xảy ra trên biểu đồ của chỉ số này phải khớp hoặc tương ứng với các tín hiệu xảy ra trên biểu đồ của chỉ số khác.

chỉ số bình quân xác nhận lẫn nhau

Ví dụ: nếu chỉ số như Trung bình công nghiệp Dow Jones xác nhận 1 xu hướng giá tăng mới, nhưng chỉ số Trung bình vận tải Dow Jones vẫn nằm trong xu hướng giá giảm, như vậy không thể nào xác nhận được xu thể tăng có thể xảy ra.

Nguyên tắc 5: Khối lượng giao dịch xác nhận và định hướng cho xu hướng

Như tôi đã chia sẻ rất nhiều trong những bài viết về volume. Đây là một lý thuyết bất di bất dịch. Volume là indicator duy nhất độc lập với giá và thậm chí nó còn dẫn dắt giá, qua đó dẫn dắt luôn cả một xu hướng.

khối lượng giao dịch

Cụ thể, khi một xu hướng có biểu hiện yếu đi thường sẽ đi kèm với volume thấp. Ngược lại khi volume cao, xu hướng thường rất bền vững vì đã có volume hỗ trợ.

Bất kỳ thị trường nào cũng vậy, volume vẫn là một nhân tố không thể thiếu, còn nếu bạn vẫn thấy nó bí ẩn tức là bạn chưa biết cách sử dụng chứ không phải nó không xài được.

Bài học: nhất thiết phải quan tâm đến volume vì volume xác nhận cho giá

Nguyên tắc 6: Xu hướng vẫn sẽ tiếp tục nếu không sự đảo chiều xuất hiện

xu hướng tiếp tục đến khi sự đảo chiều xuất hiện

Dow tin rằng giá di chuyển theo xu hướng. Sự đảo chiều xu hướng rất khó để dự đoán trước một cách chính xác, trừ khi nó xảy ra và những sự khác biệt về độ lớn xu hướng làm cho việc dự đoán xu hướng trở nên phức tạp hơn.

Tuy nhiên, một xu hướng theo cụ Dow là vẫn còn tồn tại cho đến khi có những bằng chứng xác nhận có sự đảo chiều chính thức. Ví dụ một xu hướng tăng chuyển thành xu hướng giảm khi có đỉnh sau thấp hơn đỉnh trước, đáy sau thấp hơn đáy trước chẳng hạn.

Bài học: đừng cố đoán trước xu hướng rồi hành động ngược xu hướng hiện tại. Cứ nương theo xu hướng cũ, vì dù gì trong một xu hướng bạn cũng chỉ bán đúng ngay đỉnh 1 lần hoặc mua trúng ngay đáy 1 lần.

Trên đây là 6 nguyên lý trong lý thuyết Dow mà anh em có thể tham khảo nhằm cải thiện tư duy cũng như kỹ năng trong trading. Hy vọng nó hữu ích với mọi người!