Một xu hướng giống như một ngôi nhà xây trên nền gỗ. Khi ngôi nhà mới là nền tảng vững chắc. Theo thời gian, các con mối bắt đầu phá hoại nền gỗ. Ngôi nhà trông vẫn có cấu trúc vững chắc nhưng thực tế nền gỗ đã bị mối ăn. Sự tích lũy lại như chúng ta gia cố cho ngôi nhà để giá có thể tiếp tục tăng lên thêm nữa.

Thật bất ngờ, một ngày nào đó nền nhà sẽ không trụ vững khiến ngôi nhà sụp đổ. Mội xu hướng bắt đầu với một nền tảng vững chắc nhưng qua thời gian cổ phiếu bắt đầu được sở hữu bởi các nhà đầu tư yếu (nhỏ lẻ), điều này sẽ làm suy yếu nền tảng của xu hướng.

Cuối cùng, xu hướng bị đảo ngược và giá giảm mạnh. Và khi giá ở xu hướng downtrend, giống như khi ngôi nhà bị sập, sẽ bắt đầu sự sửa chữa. Việc xây dựng lại nền móng được gọi là sự tích lũy.

Phương pháp Wyckoff chính là công cụ để phát hiện và quan sát quá trình này. Họ cẩn thận nghiên cứu xu hướng để tìm ra các tín hiệu của một quá trình tích lũy mới. Một khi nền tảng vững chắc trở lại, đó là thời điểm giá sẽ tăng trở lại.

Sự tích lũy lại là kết quả của một quá trình tăng giá trước đó cần được củng cố lại. Thành phần của quyền sở hữu cổ phiếu sẽ thay đổi trong suốt quá trình tăng giá (Chuyển từ người sở hữu mạnh sang yếu và ngược lại).

Khi một xu hướng tăng bắt đầu, cổ phiếu được sở hữu bởi các nhà đầu tư mạnh và smart money. Khi nào trong một xu hướng uptrend xuất hiện sự tham gia đủ nhiều nhà đầu tư nhỏ lẻ, đó là lúc smart money bắt đầu bán ra và xu hướng uptrend kết thúc.

Hiện tượng quá mua xuất hiện trong một xu hướng uptrend (BCLX), điều này khiến giá sẽ bị điều chỉnh. Do tính chất nắm giữ, tức là lúc này lượng cổ phiếu lớn được nắm giữ bởi các nhà đầu tư nhỏ lẻ vì vậy giá có thể suy yếu nhanh chóng khi xuất hiện lực cung chốt lời ngắn hạn. Điều này dẫn đến sự xuất hiện các phiên điều chỉnh và rũ bỏ, đây chính là điểm AR (sự điều chỉnh) và giai đoạn tích lũy lại bắt đầu.

Các xu hướng ở các ví dụ trong phần này đều có một đặc điểm chung, đó tín hiệu xuất hiện báo hiệu bắt đầu xu hướng đều giống nhau. Khi có thể, chúng tôi cố gắng biến những kiến thức về việc phát hiện những tín hiệu này để tối đa hóa lợi nhuận. Nhưng thị trường có thể làm bất cứ điều gì và bất cứ thời điểm nào. Vì vậy bạn hãy cẩn thận khi quyết định mua bán.

Một xu hướng mạnh với một chỉ số sức mạnh tương đối là một chỉ báo và kết quả của quá trình smart money tích lũy. Giai đoạn tích lũy lại có tác dụng thanh lọc các nhà đầu tư sở hữu yếu đã tham gia trong quá trình tăng trước đó.

Smart money là người sử hữu và nắm giữ cổ phiếu trong suốt quá trình uptrend trong thời gian dài. Vì vậy hõ sẽ sử dụng những giai đoạn tích lũy lại để gia tăng lượng cổ phiếu nắm giữ với giá tốt nhất. Do đó xu hướng tăng tốt thường xuất hiện nhiều giai đoạn tích lũy lại. Hiểu được điều này thì giai đoạn tích lũy lại sẽ rất có giá trị để bạn gia tăng hoặc mua mới cổ phiếu. Đây chính là nhiệm cụ chính của phương pháp Wyckoff.

Ở thời điểm xuất hiện tín hiệu tạm dừng xu hướng tăng, nếu smart money vẫn chưa bán ra thì thời gian tích lũy lại thường sẽ ngắn. Ngoài ra giá điều chỉnh manh về các mức thấp nhất trong giai đoạn tích lũy lại thường xuất hiện ở đầu của giai đoạn này (Thường là trong 1/3 thời gian của cả giai đoạn). Đây là một kỹ năng quan trọng khi bạn đọc biểu đồ giá. Thường thì đáy của AR (sự điều chỉnh) hoặc ST (điểm test lại) trong giai đoạn tích lũy lại sẽ tạo ra các mức giá thấp nhất trong cả giai đoạn tích lũy lại.

Tích lũy lại là một giai đoạn mà giá cổ phiếu có thể vận động sideway hoặc biến động trong một phạm vi rộng ở giữa đường khoáng cự và hỗ trợ. Giai đoạn này có thể kéo dài từ và tuần đến vài tháng thậm chí là vài năm.

Kiên nhẫn là một tính cách mà bạn nên rèn luyện trong trường hợp này để chờ đợi cho đến khi xuất hiện tín hiệu kết thúc giai đoạn tích lũy lại, giống như cách mà smart money sẽ làm. Nhiệm vụ của chúng ta là xây dựng phương pháp để giao dịch trong giai đoạn này giống như ở giai đoạn tích lũy nền 1. Đây là khoảng thời gian tra tấn những nhà đầu tư nhỏ lẻ, khiến họ chán nản và bán mất cổ phiếu.

Đôi khi trong giai đoạn này sẽ xuất hiện một số thông tin tiêu cực, ví dụ như kết quả kinh doanh không khả quan, hoặc một tin tức nào đó xấu.

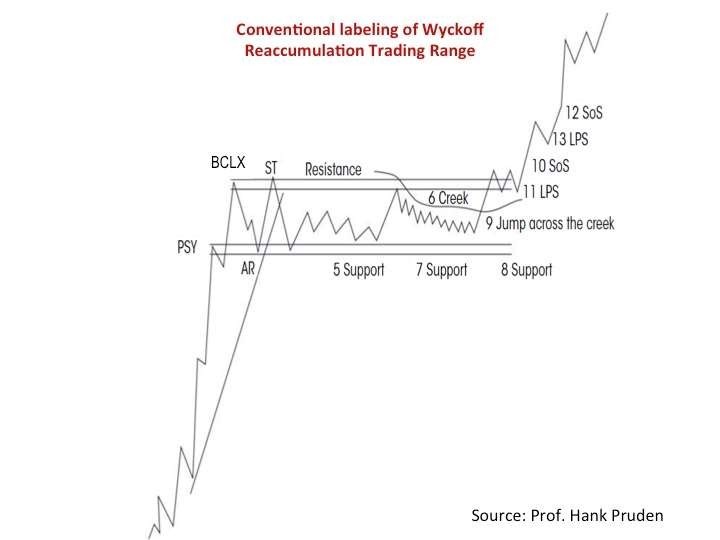

Giống như các tín hiệu trong một chu kỳ giá, Wyckoff phát hiện ra các nguyên tắc của quá trình tích lũy lại. Trong phần này chúng ta sẽ tập trung giới thiệu về khái niệm tích lũy lại (Reaccumulation).

Smart money đang sử dụng lần lượt các sự kiện này để tích lũy thêm cổ phiếu. Cũng giống như trong giai đoạn tích lũy ban đầu, smart money sẽ thực hiện theo kế hoạch hấp thụ cổ phiếu ở vùng giá thấp và ngừng mua khi giá tăng lên vùng kháng cự.

Càng về sau, giá sẽ khó khăn hơn khi cố gắng điều chỉnh về mức hỗ trợ, điều này được thể hiện ở biên độ giá trong quá trình điều chỉnh về khu vực hỗ trợ sẽ hẹp dần và khối lượng giảm dần. Các nguyên tắc hấp thụ ở giai đoạn này cũng giống như ở giai đoạn tích lũy tạo nền ở giai đoạn đầu.

Các nhà đầu tư thường nhầm lẫn một giai đoạn tích lũy lại là giai đoạn phân phối, và họ sẽ thực hiện các lệnh bán cổ phiếu hoặc mở vị thế short trong phái sinh. Chúng ta sẽ nghiên cứu kỹ chi tiết này. Các dấu hiệu chính trong quá trình phân phối A là càng về sau khối lượng càng cao kèm biên độ giá biến động mạnh. Đây là sự chuẩn bị cho một xu hướng downtrend. Trong quá trình tích lũy lại, điều ngược lại xảy ra vì sự xuất hiện việc hấp thụ.

Tại thời điểm bắt đầu một xu hướng uptrend, smart money là những người nắm giữ lượng cổ phiếu nhiều nhất và họ là người chi phối chính, cũng tại thời điểm giá bắt đầu tăng sẽ xuất hiện các nhà đầu tư nhỏ lẻ nhảy vào mua.

Những nhà đầu tư nhỏ lẻ này thường không nắm giữ cổ phiếu trong suốt thời gian uptrend, họ thường có xu hướng nhanh chóng chốt lời dẫn đến sự xuất hiện các phiên điều chỉnh. Smart money họ sẽ là người sở hữu cổ phiếu trong suốt quá trình uptrend có thể là hàng năm trời.

Những nhà đầu tư nhỏ lẻ thường coi những phiên tạm dừng để tích lũy lại giống như là việc xu hướng uptrend đã kết thúc nên họ thường sẽ bán chốt lời ở giai đoạn này. Smart money sẽ tận dụng những giai đoạn tích lũy lại để tích lũy thêm cổ phiếu. Wyckoff sử dụng các giai đoạn tích lũy lại này để gia tăng hoặc mua mới cổ phiếu.

Khi một xu hướng uptrend vận động, sự vận động của giá bị chi phối bởi hoạt động giao dịch của các nhà đầu tư ngắn hạn, điều này trái ngược với việc đầu tư dài hạn. Trong một khoảng thời gian, sự vận động tăng giá có thể tạo ra một mức lợi nhuận lớn. Giá tăng với biên độ giá lớn (theo khung thời gian ngày hoặc tuần) và khối lượng cao.

Sự biến động giá lên hoặc xuống mạnh là dấu hiệu của các giai đoạn cuối của một xu hướng và đây là tín hiệu kiệt sức trong quá trình tăng giá. Ở những phần trước khi nói về xu hướng, chúng ta đã nói rằng tín hiệu thông thường khi kết thúc giai đoạn tăng giá là xuất hiện một phiên tăng giá vượt qua đường kháng cự trên của kênh xu hướng.

Một phiên như vậy là một tín hiệu cơ bản chỉ ra sự kiệt sức và thường trùng với tín hiệu quá mua (Buying Climax) tức là giá dừng tăng. Xu hướng tăng đã quá nóng vì vậy giá sẽ dừng đà tăng. Điểm mua cực đại là tín hiệu bắt đầu của một trong hai tín hiệu: Phân phối hoặc tích lũy lại.

Điều này rất quan trọng bởi vì một tín hiệu kết thúc và tiếp tục xu hướng uptrend trước đó, cái còn lại chấm dứt xu hướng tăng và chuẩn bị vào giai đoạn downtrend. Wyckoff sẽ giúp chúng ta hiểu sự khác biệt giữa hai kịch bản này.

Quá trình tích lũy lại và phân phối đều bắt đầu với những tín hiệu tương tự nhau theo cùng một cách thức. Đây là một hành động dừng lại xu hướng trước đó. Cả hai giai đoạn thường diễn ra trong thời gian dài. Tuy nhiên trong phần này chúng ta chỉ nghiên cứu trường hợp tích lũy lại.

Ban đầu, hãy tìm các điểm test lại ST của vùng quá mua BCLX và điều chỉnh AR. Sự vận động của giá sẽ biến động mạnh với sự hồi phục mạnh lên vùng kháng cự và điều chỉnh trở lại đường hỗ trợ. Những nhà đầu tư nhỏ lẻ thường sẽ không giữ được hàng vì sự biến động lớn này.

Sự điều chỉnh AR sẽ khiến các nhà giao dịch ngắn hạn bị mất hàng hoặc bị thua lỗ. Nhưng sau đó nếu để ý kỹ bạn sẽ thấy sự biến động của giá đã thu hẹp dần. Việc giá chạm đường hỗ trợ và tăng trở lại sẽ mất nhiều thời gian và ở cuối giai đoạn tích lũy lại khối lượng thường thấp dần và biên độ giá kẹp dần ở những phiên điều chỉnh.

Sau điểm quá mua BCLX một tín hiệu điều chỉnh AR sẽ xuất hiện, đó là một sự điều chỉnh mạnh hơn những lần điều chỉnh trước đó. Nếu chúng ta chưa chắc chắn thì khi xuất hiện tín hiệu này đây là tín hiệu xác nhận điểm quá mua BCLX. Chúng ta sẽ đánh dấu điểm quá mua BCLX và điều chỉnh AR và ngay lập tức vẽ đường kháng cự tại đỉnh của BCLX và đường hỗ trợ ở mức thấp AR. Những thuật ngữ này giống như ở giai đoạn tích lũy.

Chúng ta theo dõi sự vận động của giá ở vùng kháng cự và hỗ trợ trong thời gian vài tuần hoặc vài tháng. Trong thời gian đó, bạn sẽ nghiên cứu sự vận động của giá và khối lượng để xác định xem liệu đây là một giai đọan tích lũy lại hay là sự phân phối.

sự tích lũy lại

Giai đoạn tích lũy lại có rất nhiều đặc điểm khác với giai đoạn phân phối, dưới đây là một ví dụ.

Sự hấp thụ xảy ra trong khu vực tích lũy. Ở vùng giá Creek (con sông) chúng ta thấy biên độ giá và khối lượng đều giảm, đây là dấu hiệu cho thấy quá trình tích lũy sắp kết thúc. Sau khi hấp thụ hoàn tất, giá sẽ break khỏi đường kháng cự và tiếp tục xu hướng uptrend trước đó. Đây là thời điểm bạn mở ra vị thế mua mới.

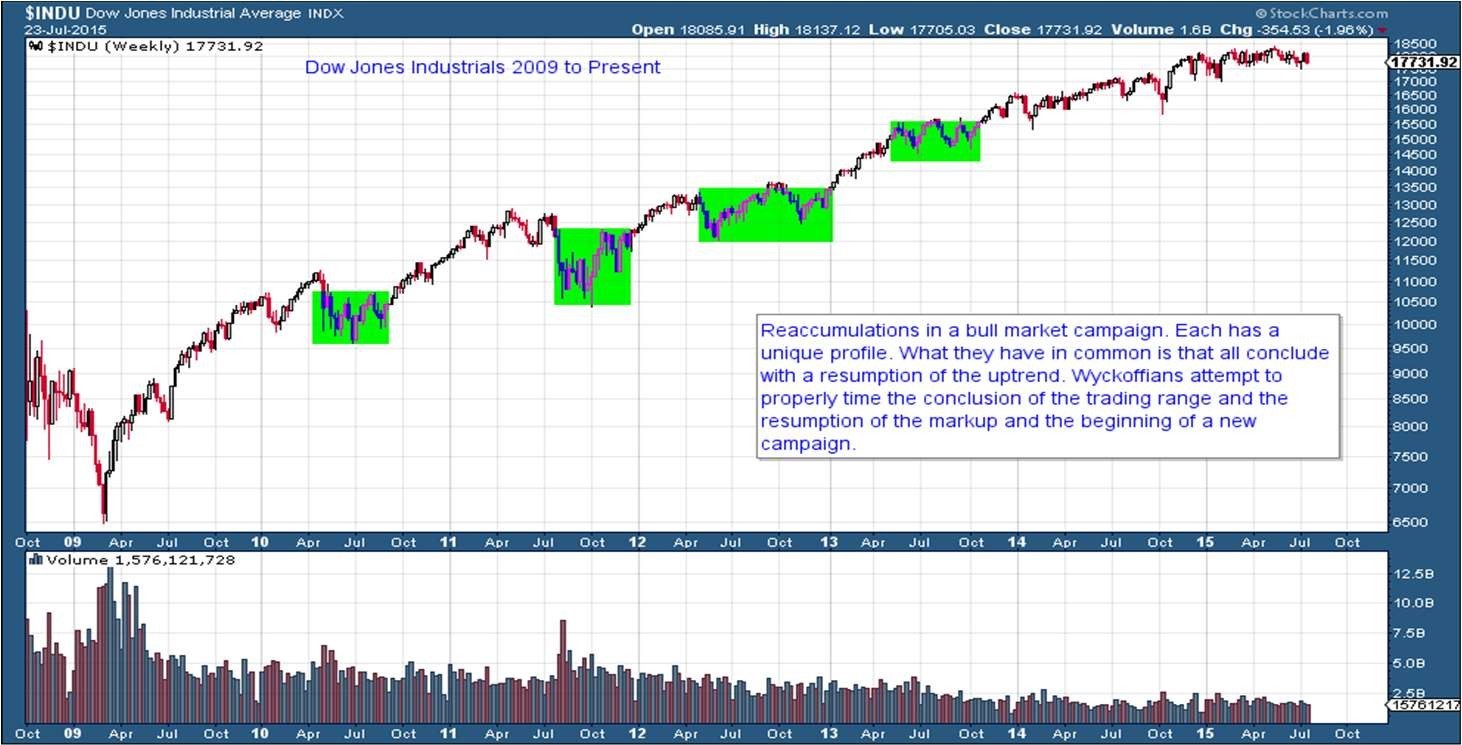

tích lũy lại của chỉ số DOW

Chỉ có một giai đoạn tích lũy ở giai đoạn của xu hướng uptrend, nhưng có rất nhiều giai đoạn tích lũy lại trong suốt xu hướng uptrend. Ví dụ trên của chỉ số DJIA có 4 giai đoạn tích lũy lại từ khi bắt đầu xu hướng uptrend.

tích lũy lại của của cổ phiếu GLD

Tích lũy lại là giai đoạn có thể xuất hiện ở cả chứng khoán, crypto, ngoại hối… Và chúng xảy ra trong mọi khung thời gian như: ngày, tuần, tháng. Trên đây là biểu đồ cho thấy sự tích lũy lại của giá vàng GLT theo khung thời gian tháng. Khi nhìn ở khung thời gian lớn này chúng ta thấy 3 giai đoạn tích lũy lại nhìn rất rõ.

Hành động ở phiên Spring

Nếu trong giai đoạn tích lũy lại vẫn xuất hiện lực cung lớn thì có khả năng giá sẽ tiếp tục bị điều chỉnh về vùng hỗ trợ nhiều lần. Và tại các vùng hỗ trợ smart money sẽ tiến hành hấp thụ nguồn cung này. Nếu nguồn cung vẫn tiếp tục xuất hiện (dấu hiệu nhận ra là khối lượng tăng ở những phiên điều chỉnh) thì nhiều khả năng sẽ xuất hiện tín hiệu Spring quanh vùng hỗ trợ.

Spring là điểm mà Smart money thực hiện để rũ bỏ nhà đầu tư nhỏ lẻ và hấp thụ thêm nguồn cung giá rẻ. Spring thường xuất hiện ở phần cuối của giai đoạn này và theo sau đó là giá tăng mạnh lên vùng kháng cự. Đây là một tín hiệu tốt cho quá trình tăng giá tiếp theo. Đây là phiên cổ phiếu được chuyển quyền sở hữu từ nhà đầu tư nhỏ lẻ sang nhà đầu tư mạnh hơn, nó là công cụ hữu ích để sửa chữa giống như khi sửa căn nhà bị mối ăn.

Các mẫu hình tích lũy lại thường xuất hiện rất phổ biến. Đây là giai đoạn cổ phiếu dừng lại trước khi tiếp tục xu hướng uptrend. Giai đoạn tích lũy lại thường xuất hiện mức giá đáy của cả giai đoạn trong khoảng 1/3 đến 1/2 thời gian đầu tiên của cả giai đoạn.

Sau phiên tạo đáy giá sẽ có xu hướng hồi phục trở lại đường kháng cự với các đáy sau cao hơn đáy trước. Sau khi giá Break lên khỏi nền tích lũy, sẽ có xu hướng tăng ổn định và mạnh mẽ để tiếp tục xu hướng uptrend trước đó. Trong thực tế sẽ xuất hiệu nhiều kiểu tích lũy lại khác nhau, chúng ta nên tìm hiểu để chuẩn bị kiến thức khi nó xuất hiện.

Khi mẫu hình tích lũy lại hình thành bằng cách xuất hiện điểm quá bán BCLX và sự điều chỉnh AR thì chúng ta vẽ đường kháng cự và hỗ trợ để xác định phạm vi biến động giá trong giai đoạn này.

( Nguồn Sưu Tầm )